No soy el primero que por despiste o desconocimiento tiene que lidiar con la regla de los 2 meses.

Dejo por aquí escrito lo aprendido. Por si sirve. Ya que me tiré horas buscando información y no es tema sencillo de primeras. Así que ahí va: cómo funciona la regla de los 2 meses

¿Qué es la regla de los 2 meses?

La regla de los dos meses la pone Hacienda para evitar que compres unas acciones y que si el precio cae, no puedas compensarte minusvalías mediante una venta «ficticia».

Al margen de si esto tiene sentido o es justo o no. Te cuento cómo sería:

✓ Compro 100 acciones de Telefónica a 10€ (1.000€)

✓ El precio de Telefónica cae a 3€ (tengo una minusvalía no realizada de -7€ por acción o -700€ en total)

✓ Vendo mis acciones de Teléfonica y genero -700€ de pérdidas para compensarlo con otras plusvalías y pagar menos impuestos

✓ Vuelvo a comprar mis 100 acciones de Telefónica porque pienso que van a subir

¿Qué ha pasado?

Mi cartera está igual (sigo teniendo 100 acciones de Telefónica que valen 300€ a precio de mercado).

Sin embargo, ahora tengo unas pérdidas de -700€ que puedo usar para pagar menos impuestos en el IRPF.

En otras palabras, me he quitado una pérdida de encima.

Al menos, de momento.

Ahí es cuando Hacienda dice “Quieto”.

Para compensar una minusvalía no puede haber recompra del mismo valor en los dos meses anteriores o posteriores a la venta.

Es decir.

✓ Si vendes algo con plusvalía, la regla de los 2 meses te da igual

✓ Si vendes en pérdidas, entonces, para incluirlo en la renta tienes que comprobar que (i) no hayas comprado los 2 meses antes o (ii) los dos meses de después de la fecha de venta

Un ejemplo real

Os cuento mi caso de inversor espabilado cuando me crucé con esta regla por primera vez.

Cuando empecé a invertir era un inversor a largo plazo. También fue trader, pero eso es otro asunto.

Por tanto, no tenía intención de vender nunca.

Hasta que vi la luz. Os cuento.

Como buen inversor a largo plazo novato atraído por la magia de los dividendos esto es lo que hice (exagero un poco los números para que los cálculos sean más sencillos):

✓ Compré 100 acciones a 10€

✓ Un año después volví a comprar otras 100 acciones a 3€ (el precio había caído)

✓ A la semana, subre el precio a 3,5€ y vendo 100 acciones porque decido que ese dinero mejor en mi bolsillo (las otras 100 acciones las dejo para ver si recupera)

En una semana, he invertido 300€ y me han ingresado 350€. No está mal.

Ojo.

Método FIFO. Las que he vendido no son las 100 acciones que compré por 3€, son las que compré por 10€.

Mi cerebro:

✓ Tengo una minusvalía (-650€)

✓ He comprado acciones en los 2 meses anteriores a mi minusvalía

✓ Aplica la regla de los 2 meses y a pesar de tener pérdidas por -650€ no puedo ponerlas en el IRPF

✓ No quiero vender toda la posición porque confío en que en unos meses podré vender las acciones a un mejor precio

¿Qué opciones tengo?

Para poder declarar mi minusvalía sin incumplir la regla de 2 meses tengo que vender mis acciones «recompradas». Es decir, las 100€ compradas a 3€ en los 2 meses anteriores a la venta.

✓ Si creo que el precio va a caer: vender y no comprar hasta pasados 2 meses desde la venta

✓ Si creo que el precio va a subir: comprar 100 acciones más (para asegurar el precio actual), esperar 2 meses, vender las 100 acciones recompradas

✓ También se podría montar una estrategia con futuros

¿Cómo declarar ventas con minusvalías que incumplen la regla de los dos meses?

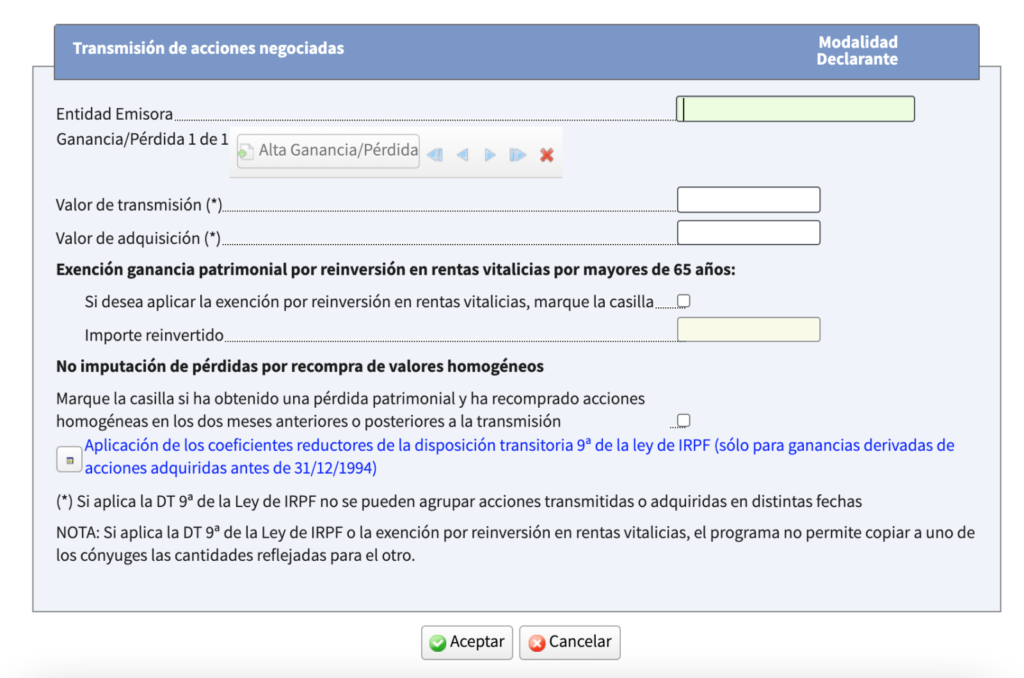

Se declara igual que una operación de venta normal pero hay que seleccionar con un tick donde pone «No imputación de pérdidas por recompra de valores homogéneos» (cómo declarar una venta de acciones)

¿Cómo declarar las minusvalías bloqueadas por la regla de los 2 meses de otros años

Si ya has vendido las acciones «recompradas», puedes compensar tus minusvalías de la siguiente forma:

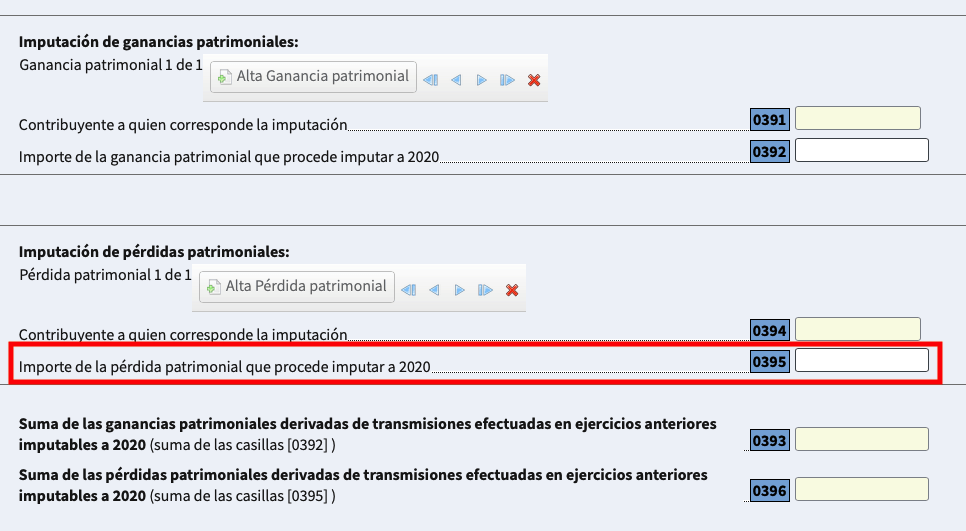

✓ Ir a la casilla 395. Está en la página 19 (sección F2. Ganancias y pérdidas patrimoniales derivadas de la transmisión de elementos patrimoniales (a integrar en la base imponible del ahorro)(continuación))

✓ Introducir la minusvalía bloqueada

Cosas a tener en cuenta

✓ Recuerda que al hacer la declaración de la renta si no cumples con la regla de los dos meses, tienes que señalarlo. Aparece un cuadradito en la casilla correspondiente.

✓ La regla de los 2 meses no aplica en derivados (opciones y futuros), pero sí con ETFs y fondos

✓ Tampoco aplicaría en CFDs

✓ Si lo que estás vendiendo y recomprando son acciones no cotizadas o cotizadas en mercados no regulados/asimilados por la UE entonces en lugar de 2 meses hay que esperar 12 meses

✓ Australia (ASX Lim y Chi-X Australia), Hong Kong (SEHK) y USA (CBOE, NYSE, Nasdaq, etc.) se consideran mercados asimilados y, por tanto, aplica la regla de los 2 meses según Decisión de la Comisión 2017/2318; 2017/2319; 2017/2320

✓ Por otro lado, pueden haber valores del MAB (por ejemplo, algunas SICAVs y SOCIMIs) que no coticen en mercados regulados/asimilados (definidos en la Directiva 2004/39/CE), por lo que aún siendo españoles, se debe aplicar la regla de los 12 meses. En este hilo se discute ampliamente al respecto.

✓ Aquí te cuento cómo declarar una venta de acciones, de fondos, etc.

Te confirmo que con los CFDs no aplica la regla. Entran en el mismo saco que el resto de derivados (opciones, futuros,…)

Además, en la parte de la declaración de la renta donde se incluyen los CFDs, no hay casilla para marcar la no imputación

¡Muchas gracias, Luis! 🙂

Si he recomprado acciones en los dos siguientes meses pero a día 31 de diciembre he vendido toda la posición de esa acción, puedo compensar entonces las pérdidas bloqueadas por la regla de los dos meses en la casilla 395? Muchas gracias. Me es de gran ayuda.

Hola Segio,

Si has vendido toda la posición puedes declararlo normal. No hace falta que señales nada de la regla de los dos meses. El tema es que no recompres en los dos meses siguientes (Enero y Febrero)

Buenos días, supongo que en algún momento anterior se ha respondido, pero no lo tengo claro: si estamos con una minusvalía en una acción, por ejemplo el ADR BABA, vendemos y compramos en Honk Kong 9988, ¿se aplicaría la regla de los dos meses? ¿Hay algún precedente? Gracias!

En principio, no haría falta tenerla en cuenta al ser instrumentos diferentes. En un caso un ADR y en otro una acción, aunque me suena haber leído alguna interpretación que proclamaba lo contrario. Personalmente, no la tendría en cuenta pero ya es cuestión de cada uno

Hola,

Sobre las minusvalías bloqueadas por la regla de los 2 meses de otros años.

Gracias,

Un saludo

¡Hola Alberto!

Un saludo,

Compre 1000 acciones hace 1 año a 2€, el 31/08 compre otras 1000 a 1€, hoy 31 de octubre vendí 1000 acciones a 1,40. Entiendo que ya no aplica la regla de los 2 meses o estoy equivocado?

Justo. Como han pasado dos meses desde la última compra (la del 31/08), ya no te aplica a la venta del 31/10 la regla de los dos meses 🙂

Buenos días, con el Brexit, si tengo acciones en UK, me aplicaría 1año o dos meses para la regla?. En el caso del año, desde que fechaaplicaría y que ocurre si he tenido anterior a esta fecha ventas aplicando la regla de los dos meses y ahora tengo que ir al año, recompraria acciones anteriorers a las que recompre con la regla de los dos meses?Gracias

Hola,

Hasta donde sé, yo seguiría aplicando la regla de los dos meses y ya.

Un saludo,

Gracias por el artículo.

-Si tengo acciones de una compañía compradas hace años a 60 y ahora valen 100.

-Vendo un Call cubierto con Precio de Strike de 110 y al pasar los días me asignan por lo que se venden mis acciones a 110.

-Habría inicialmente una ganancia por la venta de las acciones de 50 por acción (P venta-P compra = 110 – 60).

-Entiendo que no puedo compensar estas ganancias con eventuales perdidas en otras acciones.

-Pero yo luego recompro mis acciones de nuevo a 120, por lo que habría una pérdida de 10 por acción.

¿Cómo se declaran las ganancias o pérdidas de esas acciones?

¿Debo pagar impuesto sobre la ganancia de 50 por acción a pesar de que luego las

recompré e incluso perdí?

¿Cuándo dicen que la regla de los 2 meses no aplica a derivados, se refieren a la prima, no a la venta de esas acciones que cubren la Opción o Derivado?

Gracias de antemano.

Hola Rafael,

Respondiendo a tus preguntas:

A modo resumen de tus preguntaS:

Saludos!

Cuando decimos que la regla de los dos meses no aplica en opciones ni futuros, ¿se aplica a operaciones en cualquier mercado?

Por ejemplo, ¿aplicaría de igual manera para operaciones con futuros en el CME estadounidense que para las realizadas en el MEFF español?

Gracias de antemano y enhorabuena por la claridad y utilidad del artículo.

Asi es.

En ambos casos no es de aplicación la regla de los 2 meses.

Un saludo,

Hola, lo primero gracias por el artículo. Me aclara muchas cosas, pero sigo teniendo una duda concreta, a ver si me puedes ayudar.

He comprado acciones de la empresa A y he vendido con perdidas, y luego he vuelto a comprar acciones de A antes de que pasen dos meses. De forma paralela vendo acciones de la empresa B con ganancias poco después de comprar las de A por 2ª vez, la cosa es: puedo compensar las ganancias de B con las perdidas de A? O dicho de otro modo, incumplir la regla de los dos meses (con las acciones de A) inhabilita que esas perdidas puedan ser compensadas con ganancias procedentes de otros valores (acciones de B, en este caso)?

Espero haberme explicado bien

Gracias por adelantado!

Hola Miguel,

Efectivamente, eso es lo que pretende la regla de los 2 meses.

Al recomprar las acciones de A sin que hayan pasado 2 meses, esas pérdidas quedan «bloqueadas». Es decir, no puedes compensarlas con nada (aunque sean ganancias de otra empresa).

Espero haber resuelto tu duda

Buenas, respecto a la regla de los N meses [2 meses, 12 meses o los que sean], lo que NO llego a entender es qué sucede si vendo toda la posición anteriormente al 31 de diciembre. Por ejemplo, en un caso extremo como las criptomonedas que la regla es de 12 meses, si durante 2020 alguien está todo el año comprando y vendiendo en diferentes momentos bitcoin, y a 31 de diciembre no tiene bitcoin alguno, y durante 2021 ya no opera con bitcoin, sino por ejemplo exclusivamente con ethereum, lo lógico es que en el IRPF para 2020 haya integrado todas las pérdidas y ganancias, ¿no? Ya que aunque no se espero dichos 12 meses, pudiera ser que a noviembre de 2020 ya sencillamente vendiera toda la cartera y no operara más. ¿O funciona de forma dirente?

Si, vendes toda la posición mientras no recompres en los próximos N meses (según activo), no hay problema. Se compensa todo.

Hola. A ver si me acabo de enterar con esta regla poniendo este supuesto de compra-venta con la misma acción.

El 1 de marzo compro 1000 acciones a 4 euros

el 1 de abril las vendo todas a 3,5, PIERDO 500 euros

el 15 de abril compro 500 a 3 euros

el 3 de mayo las vendo todas a 3,25, GANO 125

el 15 de mayo compro 250 a 3 euros que mantengo a 31 de diciembre.

¿Puedo declarar en este caso alguna pérdida patrimonial, teniendo en cuenta que perdí sobre 1000 acciones pero solo recompre y vendí 500 (esta vez con ganancias), y luego, aún dentro de los 2 meses de la pérdida, volví a comprar otras 250 que mantuve hasta fin de año?

Gracias por la ayuda.

Hola,

Entiendo que solo estarían bloqueadas por recompra las 250 acciones. Por lo que tendrías que declarar la minusvalía de 750 acciones (primera operacion) y la plusvalía de la segunda operación.

Ahora cuando vendas esas 250 acciones desbloquearías la minusvalía restante (siempre y cuando no recompres en los dos meses posteriores)

Un saludo,

Mi duda es la siguiente. Tengo 700 acc de un valor compradas en 2020 en la Caixa. El año pasado operé ese valor en degiro. Compre 150 acc ( 90 el día 31-3-32 y 60 el 18-5-22) y las vendí todas el 13-6-22. Luego volví a comprar 150 el 14-6-22 y las vendí el 1-12-22. Ambas operaciones “gane” dinero en de giro pero no con respecto al paquete que tengo en la Caixa de acuerdo al first in first out. Tenía entendido que si al final del año se ha vendido el paquete que incumple la regla, se podría desgravar. Puedo desgravar la perdida?

Si, si al final vendiste las de la Caixa, sin problema.

Saludos,

Hola,

Muchas gracias por este artículo, es de gran ayuda.

La exclusión de los futuros y derivados de la regla de los 2 o 12 meses en que comunicación oficial se encuentra?

Gracias y un saludo,

Jorge

Buenos días. Tengo una duda, con respecto a la regla de los dos meses, que seguro me podéis aclarar: Vendí, con pérdidas, 5000 acciones de una empresa y al mes siguiente compré 3000 acciones de esa misma empresa. Mi pregunta es: ¿ La regla de los dos meses afecta a las 5000 acciones o sólo a 3000 que son las que realmente vendí y volví a comprar ? ¿ Podría incluir en la declaración de renta la pérdida patrimonial de las otras 2000 acciones ?

Espero vuestra respuesta.

Muchas gracias por vuestra ayuda

Hola,

Solo afecta a las 3.000 que recompraste. Sì podrías incluir las otras 2.000 🙂

Buenas tardes, gracias por el articulo.

Compré acciones de una empresa A a largo de 2020, 2021, 2022 y las vendí todas en perdidas en fecha 06/06/2022 luego el día 11/07/2022 y 04/08/2022 compré otra vez y todavía no las he vendido.

¿Puedo compensar esta minusválida que tuve 06/06/2022 o tengo que esperar hasta que venda las acciones que compré 04/08/2022?

Hola,

Tendrías que esperar a vender las acciones que recompraste.

Hola, esta regla se aplica también a las ganancias? Me explico: si el año pasado tuviste perdidas y este año compraste acciones y estás ganando, pero no te quieres deshacer de ellas, puedes venderlas con ganancias para compensar las pérdidas del año pasado y volver a comprar las mismas acciones sin esperar los 2 meses. Muchas gracias.

Yo tengo exactamente la misma duda. El articulo dice «Si vendes algo con plusvalía, la regla de los 2 meses te da igual» asi que supongo que puedo realizar la plusvalia en 2023 y compensarla con perdidas de 2022.

Así es

Si puedes vender las acciones en ganancias, desbloquear las minusvalías y luego volver a comprar.

Hola, tengo la siguiente duda:

He comprado 1000 acciones de la empresa A, y las he vendido todas con ganancias 2 semanas después de la compra.

Una semana después de la venta he vuelto a comprar 1000 acciones de la misma empresa. Desde ese momento el precio de la acción ha ido bajando y he vuelto a comprar 2 paquetes más de 200 y 300 respectivamente más en pocos días.

6 meses después decido vender el total de las 1500 acciones, todas ellas en pérdidas.

¿Esas pérdidas quedarían bloqueadas por la regla de los 2 meses?

Muchas gracias!

Hola muy buenas quería hacer una consulta, ya que mi caso es muy parecido al descrito , tengo unas acciones de hace 3 años ahora mismo a perdidas, hace 2 semanas realicé una compra y como esa semana subieron vendí la mitad de mi posición, con método Fifo vendí las que compré al principio más unas cuantas de la ultima compra.

Mi pregunta es para poder cumplir la regla de los 2 meses , si vendo toda mi posición se arreglaría?

Gracias y un saludo.