Te cuento cómo calcular la rentabilidad de tus inversiones. Después de leerlo podrás entender:

✓ Por qué muchos inversores pueden compartir cifras de rentabilidad (sin mentir) en sus inversiones y aún así estar ganando mucho menos de lo que dicen

✓ Qué información te da cada forma de calcular la rentabilidad de tus inversiones y cuál es la mejor para ti

Allá vamos.

Tasa de crecimiento (RoR)

También se le llama rate of return (RoR), growth rate, tasa de retorno, etc. Es la clásica fórmula para determinar qué porcentaje crece algo.

Es decir.

(Valor final – valor inicial) / (valor inicial)

Por ejemplo, un inversor que empiece el año con 10.000€ y termine con 12.000€ habrá hecho crecer su cartera un 20%

(12.000−10.000)×100=20%

¿Cuál es el problema? Que sólo mide el crecimiento de la cartera pero no tiene en cuenta si ese crecimiento se debe a revalorización, dividendos o nuevas aportaciones.

En otras palabras, este inversor podría

✓ Invertir 10.000€ en Enero en «malas» acciones

✓ Que esos 10.000€ valgan 5.000€ en noviembre (-50%)

✓ Añadir a su cartera 7.000€ de ahorros y que su cartera termine en 12.000€

✓ La tasa de crecimiento mostraría un +20% cuando en realidad este inversor no ha ganado dinero invirtiendo

Rentabilidad «normal» (invertido vs valoración)

Otra forma de ver lo anterior es ver cuánto más o cuánto menos vale el dinero que hemos invertido.

Es decir.

(Total valor / total invertido) – 1 = (12.000€ / 17.000€) – 1 = -29,4%

Aquí no comparamos cuánto ha crecido nuestra cartera desde Enero a Diciembre. Aquí comparamos cuánto vale ahora (12.000€) el dinero que nos hemos «gastado» (17.000€). Esto parece dar una imagen más fiable de si nuestra cartera nos está haciendo ganar dinero o no.

Después de todo se reduce a:

✓ Me ha gastado 17.000€

✓ Que ahora valen 12.000€

Conclusión: he perdido dinero

El «problema» de esto es que a corto plazo cuando las aportaciones son grandes respecto a la cartera pueden «falsear» la rentabilidad real conseguida a lo largo del año.

Veamos. Ahora con un ejemplo en el que gano dinero.

✓ Invierto 10.000€ en enero

✓ En diciembre, esos 10.000€ ya valen 14.000€. (Es decir, 14.000/10.000 – 1 = 40% de rentabilidad)

La verdad es que una rentabilidad muy buena para ser mi primer año. Entonces cojo y como me ha ido tan bien, el 30 de noviembre añado otros 10.000€ a la cartera.

El 31 de diciembre al calcular la rentabilidad tendré:

✓ Total invertido: 20.000€

✓ Que valen: 24.000€ (asumiendo que mis 10.000€ primeros valen 14.000 y los que acabo de añadir siguen valiendo 10.000€)

✓ Rentabilidad: 24.000/20.000 – 1 = 20%

¿Me estás diciendo que por añadir más dinero a mi cartera el último mes mi rentabilidad baja a la mitad? No parece tener del todo sentido. Mi año ha sido muy bueno y he ganado un +40%, no un +20%. Sobre todo, porque he invertido tan tarde esos 10.000€ que no les ha dado tiempo a revalorizarse (o no).

Time Weighted Return (TWR) o Rentabilidad ponderada por tiempo

Esta es la fórmula que emplean los fondos y elimina el efecto que tienen las aportaciones o reembolsos en la rentabilidad.

Es así.

(Valor final – Valor inicial – Aportaciones + Reembolsos) / Valor inicial

Siguiendo el ejemplo anterior.

(24.000 – 10.000 – 10.000 + 0) / 10.000 = 40%

Ahora volvemos a obtener el tan buen resultado del +40%.

Pero imagina que en lugar de el 30 de noviembre hubiésemos invertido los segundos 10.000€ en junio. Que los hubiésemos invertido en una acción o fondo que no se ha revalorizado nada por lo que la 10.000€ han ganado un 40% durante el año y los otros 10.000€ han ganado un 0% durante 6 meses. Decir que toda la cartera (20.000€) ha tenido un 40% de rentabilidad es un poco «irreal» ya que solo la mitad de la cartera ha ganado un 40%. Es más, podría llevar a pensar que al final del año esta cartera de 20.000€ estaría valiendo 28.000€ (cuando en realidad solo vale 24.000€)

Money Weighted Return (MWR) o Rentabilidad ponderada por dinero

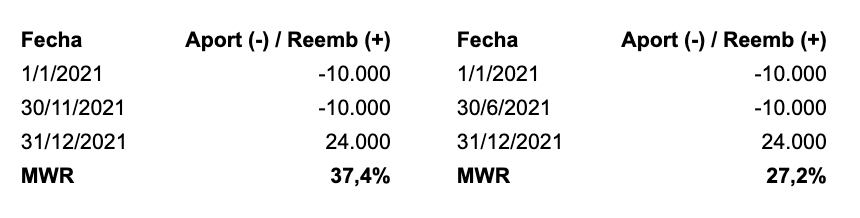

Esta fórmula «corrige» a la anterior y tiene en cuenta que no es lo mismo invertir 10.000€ adicionales a la cartera el 30 de noviembre que el 30 de junio. No es una fórmula análitica sino que precisa de cálculos más complejos que no tiene sentido abordar aquí. En excel se puede calcular con la fórmula TIR.NO.PER y en Google Sheets con XIRR.

✓ Rentabilidad (MWR) si invertimos los segundos 10.000€ en noviembre: +37,4%

✓ Rentabilidad (MWR) si invertimos los segundos 10.000€ en junio: +27,2%

Como ves. Tiene bastante sentido. Cuanto más tiempo pasan invertidos los segundos 10.000€ sin que se revaloricen peor es mi rentabilidad.

Cosas a tener en cuenta

✓ Nunca hay que olvidar que estas fórmulas no dejan de tener un componente «teórico» o «hipotético». Ya que por mucho que el MWR diga que la rentabilidad de mis inversiones es del 37,4% o el TWR un 40% no hay que olvidar que mi ganancia en euros es de +4.000€ o del 20% sobre el total invertido.

✓ A largo plazo y cuanto menos porcentaje supongan las aportaciones frente al total invertido, más se parecerán estos números entre si. Es decir, si durante el segundo año no hago ninguna aportación ni hay ninguna revalorización, habré invertido 20.000€ que valen 24.000€. Es decir, una rentabilidad del 20% tras dos años, un TWR del 20% y un MWR de 12,5%

✓ Otro tema interesante es como calcular la rentabilidad media anual. Si en dos años he ganado un 20%, ¿estoy ganando un 10% anual? La respuesta es un rotundo no. La rentabilidad anual es del 9,54%. Esto es así por el interés compuesto. Si inviertes 10.000 y ganas un 10% anual tendrías 11.000€, si el segundo año vuelves a ganas un 10% anual acabarías teniendo 12.100€ (que es una rentabilidad del 21% y no del 20%)

✓ Por supuesto, no hay que olvidar que lo correcto a la hora de calcular estas rentabilidades es también tener en cuenta dividendos, plusvalías y minusvalías. Los dividendos y las pluvalías se suman al valor de la cartera mientras que las minusvalías se restan

✓ Ahora bien, si prefieres olvidarte del excel y dejar que una app calcule todo esto por ti, solo tienes que registrarte en filios. Tendrás acceso a todos estos cálculos y mucho más. Debajo.