¿Has recibido derechos? ¿Los has vendido? La venta de derechos se declara (en el IRPF) de forma similar a la venta de acciones pero en casillas diferentes.

Es bastante sencillo. A continuación te cuento cómo declarar la venta de derechos.

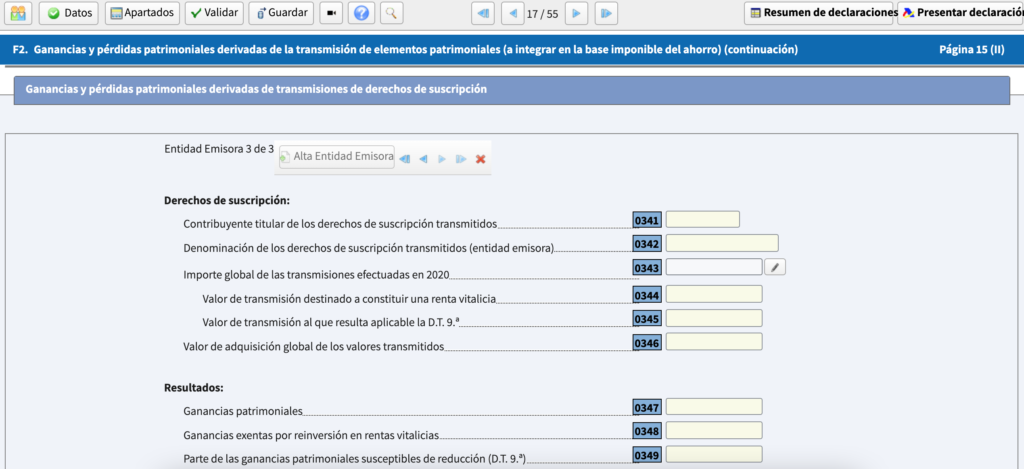

Ir a la casilla 347.

Está en la página 16. La puedes ver en la foto de debajo. Pincha en el lápiz.

Introducir la información requerida

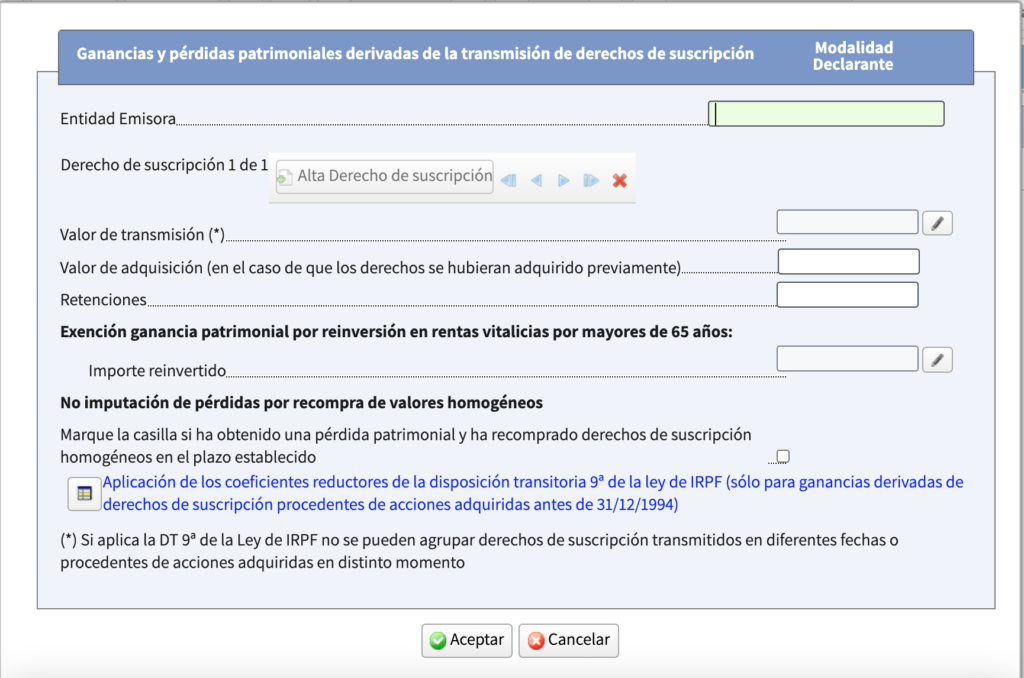

Tras pinchar en el lápiz te aparecerá esta pantalla.

✓ Entidad Emisora:

Nombre de la empresa que ha originado los derechos (o cuyos derechos has comprado). Por ejemplo, Repsol.

✓ Valor de adquisición:

Si has recibido los derechos de forma gratuita déjalo en blanco. Si, por el contrario, has comprado los derechos, introduce el coste de adquisición de los derechos en euros.

✓ Retenciones:

Si tu broker te ha aplicado una retención rellena el importe retenido en euros.

✓ Valor de transmisión:

Pincha en el lápiz y se te abrirá esta pantalla

✓ Importe de la transmisión:

Dinero recibido en euros tras la venta.

✓ Gastos inherentes a la transmisión:

Comisiones en euros que detalle el broker por la venta de los derechos.

Aceptar

En el caso de que hayas realizado la venta de derechos de varias entidades diferentes basta con que pulses el botón «Alta derecho de suscripción» y repitas el proceso tantas veces como sea necesario.

Cosas a tener en cuenta

✓ Si has recibido o comprado derechos y los has transformado en acciones, no necesitas declarar una venta de derechos (en el IRPF). Declararás la plusvalía o minusvalía cuando vendas esas acciones

✓ Si las nuevas acciones provienen de derechos recibidos por la empresa heredan la fecha de compra de las acciones que los han generado. Si son varias órdenes de compra diferentes, se repartirán proporcionalmente. Es decir, es como si las nuevas acciones las hubieses comprado cuando compraste las acciones que han originado derechos

✓ Si las nuevas acciones provienen de derechos que has comprado en el mercado entonces esas nuevas acciones tomarán como fecha de compra la fecha de compra de los derechos

✓ Entender los dos puntos anteriores es importante de cara al FIFO de las acciones

✓ Existe un caso intermedio: que con los derechos recibidos te corresponda un número decimal de acciones (por ejemplo: 10,25 acciones). O dicho de otra forma, que si te dan 41 derechos y cada 4 derechos recibes una acción la cuenta te salga a 10 acciones y te sobre un derecho. Si vendes el derecho lo declarás en el IRPF pero si adquieres 3 derechos más en el mercado para obtener 11 acciones y no perder ningún derecho, las 11 acciones heredan la fecha de compra de las acciones que los originaron. Si compras más de 3 derechos (más de los necesarios para obtener una acción adicional) entonces funcionarán como el punto 3 de esta lista (las acciones tendrán la fecha de compra de los derechos).

La forma más fácil de hacerlo

Como has visto declarar la venta de derechos no es algo muy complejo.

La complejidad está en llevar un registro ordenado y fácilmente accesible a la hora de declarar los impuestos. Sobre todo, que tenga en cuenta el FIFO, las distintas divisas, los traspasos, etc.

Filios dispone de un informe de fiscalidad que te dice exactamente qué cantidades tienes que rellenar en cada casilla. Basta con que tu registres las operaciones que has tenido y cuando llega la hora de hacer el IRPF es copiar y pegar.

Aquí te cuento cómo registrar una operación en filios, por si te interesa y para que veas lo sencillo qué es.

Y desde aquí puedes acceder a filios.